子育て世代って人生において一番お金がでていく時期ですよね

子供が生まれて

奥さんが育休に入って

保育園に入ったら保育料がたくさんいって

小学校にもなれば習い事もするでしょう

高校を抜けたら大学に行く子もいるでしょう

昔調べたんですが大学で初年度にかかる費用は¥5,000,000〜¥6,000,000ほどかかるのだとか。。。

結果、めちゃくちゃお金いるよねっということです。

今回私が行なっている子供と自分の資金対策とやっておいた方がよかったと思っている対策についてお話していきたいと思います

子供のための資金対策

子供にお金がかかると言ってもまとまったお金が必要になるのはおそらく高校卒業の際ではないかと思います。前述したように¥5,000,000ほどの資金が急に必要になっても貯蓄をしっかりしていないと難しいと思います。

投資信託を利用する

『投資』と聞くと皆さん『リスキーで難しそう。頭が良く無いと大損するんじゃ無い?』と思うかもしれません。

実際私もそうでした

①貯金

私は今まで金利1%の口座に給料天引きで月々2万円を就職した時から続けてきました

月2万円を子供が18才まで続けると単純に

2万円✖︎12ヶ月✖︎18年で大体432万円ほど溜まる計算ですね

私は就職当時からはじめているので大体500万円は溜まる予定です

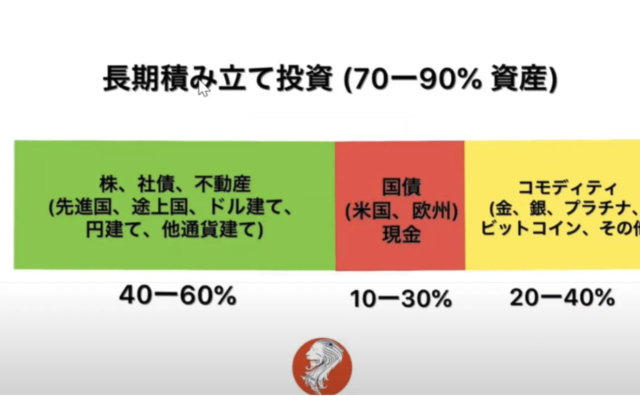

②運用

それとは別に2年ほど前に先輩から『投資信託とかも考えた方がいい』というお話を伺いました

投資信託とは簡単に言うと投資のプロにお金を預けて代わりに投資をしてもらってお金を運用してもらうという物です。もちろんそのプロも様々いますのでハイリスクハイリターンの株を扱うプロ、コツコツと地道に安全な株を扱う物、バランスよく株を扱う物様々です。

楽天証券という楽天の系列の証券会社があり、楽天ポイントやラクマなどの売上金で投資や投資信託などを手軽にすることができると言うことを知り、始めてみようと考えました!

なにより楽天ポイントで投資ができるというところが楽天証券の特徴ですね!

投資信託についての詳しいお話はコチラから

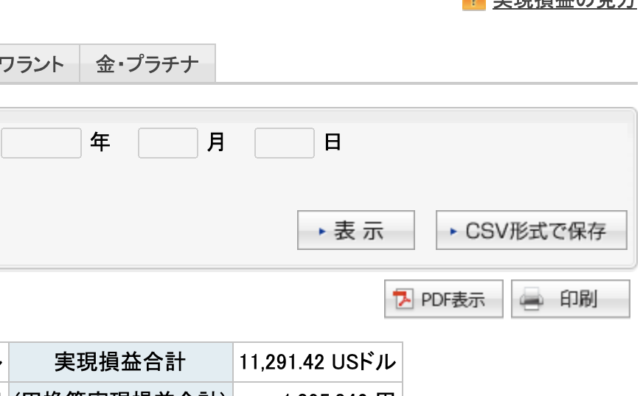

③運用実績

私は2018年の4月から始めて2年近くラクマ(楽天のフリーマーケットアプリ)の売り上げを積み立てて

¥266,273を積み立てて解約時には¥281,517になりました!

2年で¥+15,517もの利益があったと言うことです!

もちろん月によってはマイナスになることもあります!それも長期的に見るときちんと業績は上がっていきますが投資信託にかけるお金はなるべく自分の中での余剰資金で行う方がいいかと思います。

生命保険

これは子育て世代の皆さんは加入されている方がほとんどだと思いますが月々保険会社にお金を支払いもしも自分が死んでしまった時、保険会社からお金をもらうと言う物ですね。

生命保険はいろいろ種類があるので難しいかもしれませんがポイントは終身保険を選ぶこと!です。保険には掛け捨て、だとか養老、だとかいろいろありますが

①掛け捨て保険について

まず、掛け捨てというのはお金を払っても戻ってこないよと言うことです。

掛け捨て保険の良いところは月々の支払いが安く、大きな補償を得ることができます。

ちなみに60歳までに死亡する確率は統計的に5%と言われています。ということは不運なことに5%の方に入ってしまった方は保険がある程度家族を養ってくれます。ですが95%もの方は5%の確率に怯えながらお金を捨てていくのです!つまり掛け捨てはやめましょう。と言うことです。

※2020.09.26追記

②養老保険について

次に養老保険というのは一般的には満期(何歳まで)までお金を貯めて行って満期になったらため戻ってくる!と言う物です。

一見貯金もできていいじゃん。と思われるかもしれませんがよくよく契約を見ると満期になったら保証は終わり。つまりこの設定では60歳までで死亡保証は終わるわけです。

まぁ実際死亡保証が必要になってくるのは子供が成人するまでぐらいでしょうが、いざ60歳になって貯めたお金は戻ってきますがほとんど増えてもどってきません(保険会社にもよる)

そして満期になると保証を延長したいと思っても延長ができないというデメリットがあります

③貯蓄型終身保険について

貯蓄型の終身保険は月々の保険料が高いです

その代わり毎月払った分がある時期を境に解約金と支払った保険料がトントンになり、そこから解約しなければそのまま増えていくという商品が多いです。

メリットはお金が増えて戻ってくること、補償が一生続くと言うこと

デメリットは毎月の支払額が多いこと、解約した際に最初の十数年間は大幅に目減りして戻ってくると言うこと

主に会社が何らかの投資や、債券などで運用した金額を加入者に還元していく形が多いですが、みんながずっと支払い続ければ保険会社は損し続けることになるので最初の数年間は解約時に手数料が撮られる形になっています。

④私が加入している保険

最後に私が加入している終身の生命保険はドル建て、つまりドルを購入して行う運用方法で年率が3%保証されています。つまり保険料が年に3%ずつ増えていき、ある歳を境に自分の支払った額よりも増えて返ってきます!

つまり5%の悲劇の対策もしながら、無事生き長らえればお金は増えて戻ってくると言うことです!

ただ、デメリットとしてドル建てなので保険料に多少ばらつきがあること、月々の払い込みが多い、お金がなくなった時に保険を解約した時に戻ってくるお金が少ないと言うことです

私が加入しているのはメットライフ生命です

※2020.09.26追記

株式投資、投資信託を始めた今、貯蓄型の生命保険を毎月高い金額をかけてやっていくのは失敗したと思うことがあります。掛け捨てにしてしまえば少ない金額で大きな保証を得ることができますし、実際子供が成人して巣立っていくまでの間しか必要のないものですからやはり毎月の支払いを投資信託やIdecoに回しておいた方が良かったかなと思いました。

理由としてはもしも急遽お金が必要になった際、株式を売却すればお金を作ることができますが保険に関しては解約をしなければなりません。それに解約をした場合、支払った金額よりも大幅に目減りしてしまいます。株式もその時に株価が下がってしまっていては同じことですが、保証もなくなり、お金も減るというリスクをなくすことができます。

熟考の末、保険の見直しをすることに決めましたので⬇️に詳細を書いたリンクを貼っておきます。

iDeco

去年話題になりました金融庁の麻生太郎さんが老後に平均して2000万円足りないという言い方をして話題になりましたね。

その解決策というか対策としてイデコ(個人型確定拠出年金)が上がります。

イデコとはいろいろな会社が行っていますが単純には投資信託と同様に預けたお金を銀行や証券会社で運用して増やしていくようなものです。そしてその収益と貯めたお金を老後60歳から受け取れるという、個人で掛ける年金です。

私がやっておけば良かった!と思ったのはこのイデコです!

このイデコの最大のメリットは税金の控除があると言うことです!

生命保険も年末調整で控除がでますがこのイデコも控除があり、年間最高で4万円の控除が受けられます!

この税金の控除のいいところは保育料が安くなる可能性があると言うところです!

なぜかと言うと保育料というのは住民税や所得税などの税金から算出されているため、税金が控除され、減額になると保育料も下がるということなのです!

つまり将来の自分たちの貯金をしながら税金が安くなり、保育料も安くなると一石二鳥いや、三鳥なわけです!

注意すべきなのが保育料などの算定は前年の税額から決定されるため、入園申し込みの前年には始めていなければなりませんのでお気をつけください!

イデコについては下記の記事で詳しく書いてますのでご参照ください

まとめ

今回は私がやっている子供のための資金対策と私のやっておきたかったイデコについて紹介しました。なかなか日常の生活でいろいろな支払いがある中資金を作るのは難しいかもしれませんが可愛い子供のため、無理のない範囲でやっていくことをお勧めします!

あと、注意して欲しいのは保険のことですが、無駄な保険に入らないように注意してください!知り合いに紹介されて断れず、、、みたいな気持ちで入ると確実に後悔します。

一生付き合っていく保険ですから、しっかり考えた上で判断してくださいね!

コメント