今回は2児の父である私が行っている子供のための投資や、子供のお祝いなどの管理。

将来必要になるであろう子供の大学資金の貯め方など私が実践している方法を公開していきたいと思います

将来のための投資

主に今回は将来必要になってくるであろうお金について私がどのように準備を行っているのかについて書いていきたいと思います。

①子供の大学費用について

②自分と妻の老後について

③子供に対していただいたお祝い金などの管理について

子供の大学費用について

以前記事にしましたが子供の教育費ってものすごくかかりますよね

| 国公立(大学は実家から通学) | 国公立(大学は一人暮らし) | 私立文系(大学は実家から通学) | 私立文系(大学は一人暮らし) | |

|---|---|---|---|---|

| 幼稚園 | 649,088円 | 649,088円 | 1,584,777円 | 1,584,777円 |

| 小学校 | 1,926,809円 | 1,926,809円 | 9,592,145円 | 9,592,145円 |

| 中学校 | 1,462,113円 | 1,462,113円 | 4,217,172円 | 4,217,172円 |

| 高等学校 | 1,372,072円 | 1,372,072円 | 2,904,230円 | 2,904,230円 |

| 大学 | 4,994,000円 | 9,460,000円 | 7,170,000円 | 11,640,000円 |

| 教育費総額 | 10,404,082円 | 14,870,082円 | 25,468,324円 | 29,938,324円 |

国公立でも大学で500万円。一人暮らしなら1000万円

私立なら大学で700万円。一人暮らしなら1200万円・・・

とめちゃくちゃお金がかかりますね

教育費の総額を見るとすごいことになってますけど・・・

ここで重要なのは高校の卒業時における大学の入学金や学費などのまとまったお金が必要になる時期にお金を用意しておくことです!

具体的には高校卒業する年に600万円ほどあれば安心かなと思いますが。医学部や薬学部などに行かない限り・・・

うちの子はそんなことはないと思うので・・・笑

我が家はどのように準備を行っているかと言うと

貯蓄型の生命保険に加入しており、その資金を流用する予定です。

米ドルでの運用で年率3%の補償をされている商品です

保険商品なので当然契約時には会社の取り分が引かれるのでマイナスになりますが

大体18年後に元本を超えてくるようなプランです。

正直18年かけて元本を取り戻すというのは非常に投資としてはもったいないと思うのですが

株などのリスク資産を持ちすぎて

もしも子供が大学に入学する手前でまた今回のようなコロナショックが起きてしまうと教育資金は大幅に減ってしまいます

もちろん投資信託で運用して、掛け捨ての保険にした法が運用益は大きくなるのですが

必要な時期がある程度決まっているお金なのでこのような運用に収まりました。

それにもしものことがあった場合にやはり妻と子供に残すお金がないといけないので

死亡保証は大体1500万円です

月々大体¥28,000を15年間払い、18年後には¥4,276,000程度になる予定です

これだけでは長男の分しか賄えないので次男の分はどうしているかというと

投資信託で運用しています

具体的には積み立てNISAでS&P500のインデックスファンドを毎年40万円ずつ購入しています。

毎年40万円を18年間積み立てると元本がだいたい720万円貯まっており

年率が3%と見込んで計算すると

運用利益がだいたい200万円です

トータルで約900万円の資金が準備できることになります。

もちろんコロナのような暴落が起きた場合は資金は減りますが−30%程度減ってしまったとしても大体500万円ほどは確保できます。

このように子供の大学資金はリスク資産と無リスク資産で準備しています

保険もドル建てで円高になった場合もらえる額が下がってくるので無リスクとは言えないのですが。

確実性の高いものと利益率が高くリスクのあるものを混ぜて準備するのが良いのではないかと思います。

過去に起こった暴落でドットコムバブル、リーマンショック、コロナショックなどがありますが最長でリーマンショックの時には元の高値に戻るのに5年かかっています。

今回のコロナの暴落時にももっと長くかかるのではないか?ワクチンもできないし・・・というように囁かれていましたがわずか半年で元の高値を超え、新高値を更新し続けています。日経平均も3万円を一時超えましたよね

その背景にはFRB(アメリカ中央銀行)の緩和政策などがあります。政治家も年金の運用など少なからず株を保有しています。

となると株が下がっていっては困るわけです

そうなると株価を上げるために政治家も手を尽くすわけですから自ずと株は上がるというわけです。

今は戦争や金利引き上げの影響でだいぶ暴落中ですが・・・

自分と妻の老後について

過去に年金についての記事を書いてます

過去記事にも書いてますが一体どれくらい年金が貰えるのかと言うと

・国民年金

国民年金のみの場合平均でだいたい5万5千円です。40年間、満額で納めていた場合、6万5千円です

・厚生年金(国民年金含む)

厚生年金の月々の場合、平均でだいたい「男性の場合約16万6千円」、「女性の場合が約10万3千円」、「全体の平均では約14万7千円」となっています。

参考:厚生労働省「平成30年度 厚生年金保険・国民年金事業の概況」

男女差でみると、男性は女性の1.6倍もらえることとなります。

老後に夫婦2人で生活を送る上で、必要な最低月額は約22万1,000円。

ゆとりある老後生活を送りたければ約14万円上乗せが必要になります。

合計すると約36万1,000円が余裕のある生活に必要との調査結果が出ています。

また、平均的な生活費としては約26万円が目安となります。

ゆとりある生活を送るためには貯蓄などで支出を賄う必要がありますが、共働き夫婦であれば、平均的な生活費で老後生活を送れるでしょう。

参考:生命保険文化センター「令和元年度 生活保障に関する調査<速報板>」

となると国民年金のみしか加入していない方々はかなりきつい、というか足りない。という状況になります。

幸い私たち夫婦共に厚生年金にも加入しているので年金だけで生活することも不可能ではないと言えます。

ですが年金をもらうにあたって重要なことがあるのでそこをお話しします!

年金をもらうにあたって重要なこと!

まず年金って何歳からもらえるでしょうか?

普通は65歳から支給と思われる方が多いと思いますが

年金は60歳から70歳までの間でもらえる年齢を選べます!

となると早く欲しい!60歳になったらいの一番に貰いたい!

そう思われる方もおられるかもしれませんが60歳からもらうと繰り上げ支給という形になってしまい1ヶ月繰り上げる事に0.5%減額されます。

つまり60歳から受け取るとなると5年繰り上げなので5✖︎12ヶ月で60ヶ月

60ヶ月✖︎0.5%で最大30%減額となってしまいます。

逆に繰り下げをしていくと、1ヶ月繰り下げるごとに0.7%増額されます。

つまり70歳まで繰り下げを行うと

60ヶ月✖︎0.7%で最大42%も増額になります!

早めに自分が死ぬと確信している人(そんな人おるか?笑)は繰り上げをしてもいいかもしれませんが月々もらえる年金が少なくなってしまうので絶対お勧めしません。

日本人の平均寿命は女性87歳、男性81歳と言われていますが実際この数字の中には不幸にも非常に若くして亡くなってしまう方などが含まれているため実際にはもっと長生きする可能性の方が高いです。

年金をもらうのを遅くすることで42%も割増になるとなるとこれはやらなければ損な気がしますよね!

となると2025年から65歳が定年になり、私たちの頃には70になっているかもしれませんが退職してから年金をもらうまでに5年あります。

じゃあ何で準備するかというと

結局個人年金をするしかないと言うこと

イデコ

具体的に最初にやって欲しいのはイデコです。

実際どうゆう物かというと、投資信託などを積み立てしていき、その積立額に応じて住民税と所得税が控除(税金が安くなる)される

さらにその運用したお金に対する利益に税金がかかりませんよというもの。

通常株を売却して得た利益には20%の税金がかかります。

もちろん積み立て額には職業などによって違いがあります。

一般企業の方の場合、最大月々2万3千円、年間27万6千円まで積み立てることができます。

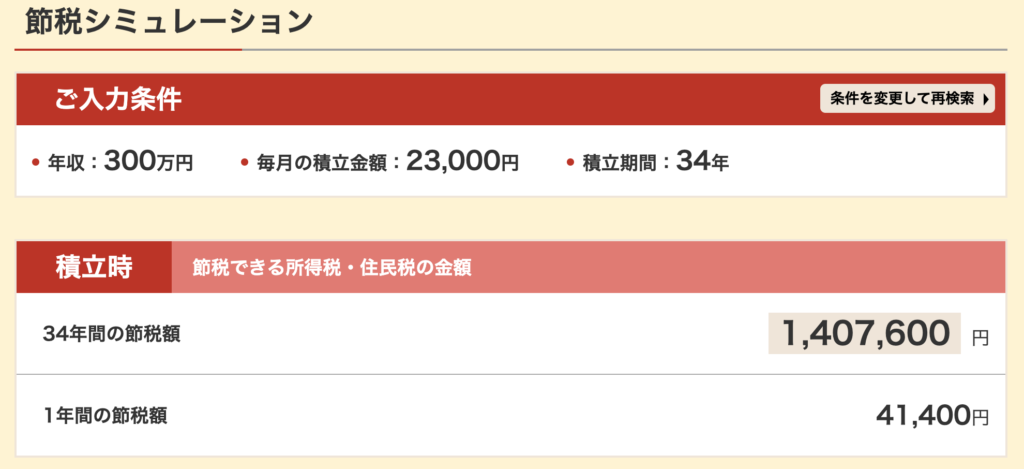

それを年収300万円として、26歳から行うと年間41,000円の控除。

60歳までの34年間で140万円も節税することができるのです。

それだけではなく、通常株式を売却した際にはその利益に対して20%の課税がされるのですがIdecoについてはその税金も免除されると言うことです。

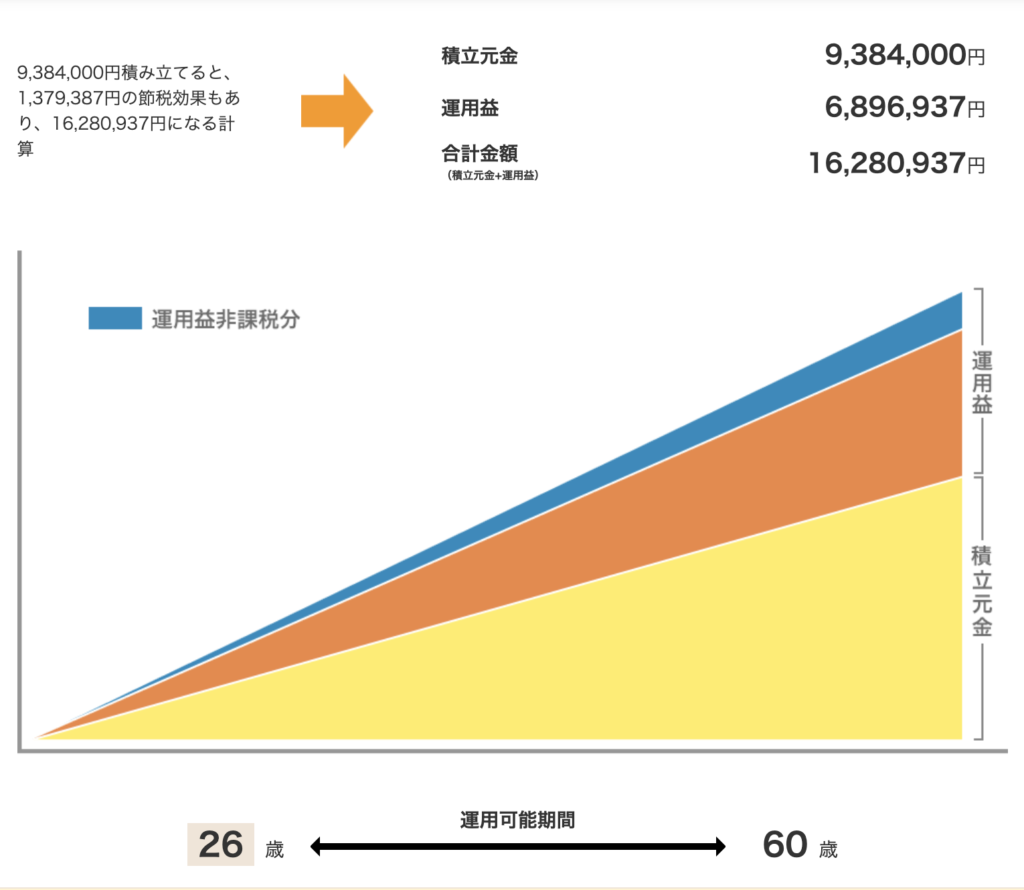

ちなみに一般的な投資信託の年間利益率3%で今の貯金額を運用した場合、上の数字の様になります。

つまり普通に貯金だけしている人よりも約700万円もの差ができるわけです!!!

つまりは貯金をイデコに回していくことで税金を減らすことができ、その運用益を最大限引き出すことができると言うことです!それならば普通に貯金するよりイデコやった方が絶対いいですよね?

ただイデコは一度預けると60歳まで引き出すことができないのでその点がデメリットになります。

イデコについての詳しい記事はこちら

子供にもらったお祝いなどの管理

基本的に子供にもらった出産祝いや七五三など各種お祝いでいただいたお金は子供の将来のために残しております。

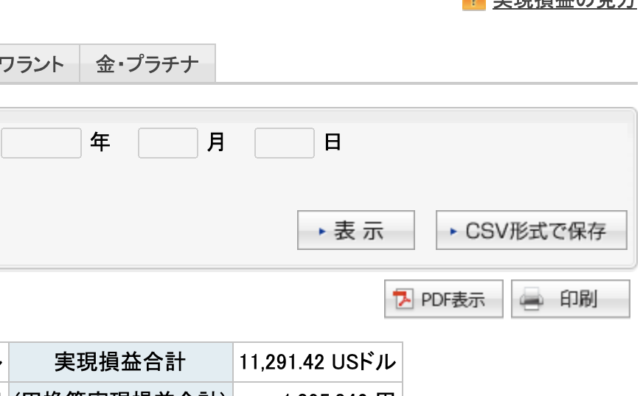

そしてそれをジュニアニーサで株や投資信託を買い付けて運用しています

将来子供が成人して結婚などしたときに渡すつもりで運用しています

ジュニアニーサってなんぞやと思われる方もおられると思いますが

わかりやすくいうと子供版のNISA講座です

NISAがわからない人にも言うと税金のかからない株取引ができる口座です

詳しくは下の過去記事を参照してください

ジュニアニーサは実は2023年に廃止が決まっているんです!

購入した投資信託などはそのまま預けていれば18歳まで非課税で運用できるみたいです

ただ、新規の買い付けはできません!

なので私は基本的に個別株などを購入し、運用しています

そして2024年にはジュニアNISAがなくなるので、払い出しをするかそのまま講座で子供が18歳になるまで運用するか選択できます。

私がジュニアNISAで利用している証券会社は楽天証券とSBI証券です

楽天証券は投資信託や、日本株などに投資でき種類はそこそこといった感じです

対してSBI証券では米国個別株やETFなどにも投資できるため、非常に選択肢が幅広いです。

個別株はさすがにリスクが高いかもしれませんが子供に将来渡すのにずっととっておくと言うのももったいないので投資信託などの比較的安全な商品を購入して将来少しでも子供のためになればなと思います

なにを買えばいいかわからないと言う方は⬇️の過去記事を見ていただければ良いかなと思います

せっかく子供にもらったお祝いですからなるべく子供の役に立つようにしっかり運用して将来渡してあげれたらいいなと思います

まとめ

今回私が実践している子供の大学費用の貯め方

老後の備え

子供のお祝い金の管理の仕方についてまとめてみました

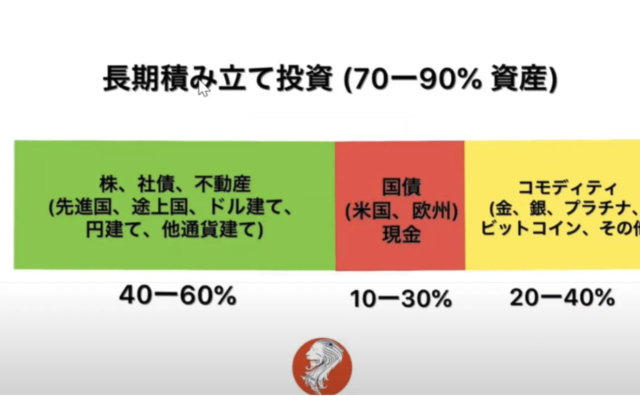

とどのつまり全て何かしら投資をすることでしっかりとお金を増やしていこうよという内容でした

今、コロナからの金融緩和でアメリカでは深刻なインフレ問題が起きていますね

インフレというのは基本的にものの値段が上がって賃金も上がりますが、日本は真逆ですね。デフレ状態がずっと続いています。

ものの値段は多少上がるものの、基本的に中身を減らすことで隠れインフレが起きています。

キットカットもずいぶん量が少なくなって、小さくなりましたよね言い訳の仕方がすごい。笑

賃金も一向に上がってきません

こんな状態で銀行にお金を預けていても全く増えませんし、反対に手数料ばかりとられてしまいます

どうか怖がらないで自分の資産を守るべく資産運用を始めてみてください!

コメント